到店电商:挖掘公司增长新潜力

移卡是一家**支付服务提供商,二维码收单行业龙头。基于支付主业的商户**和行业 认知,公司开展到店电商业务,积极挖掘自身增长潜力。公司 2020 年 6 月 1 日上市,股 价在 1Q21 冲高后走弱,主因是美债收益率抬升后冲击港股估值。2022 年底受益于到店业 务快速发展以及疫情扰动减弱,公司估值回升。2023 年 2 月以来公司股价再次走弱,主要 受到国内复苏节奏和海外流动性收紧拖累。

到店电商市场空间充足,拥有商户**的第三方服务商具有较强竞争力

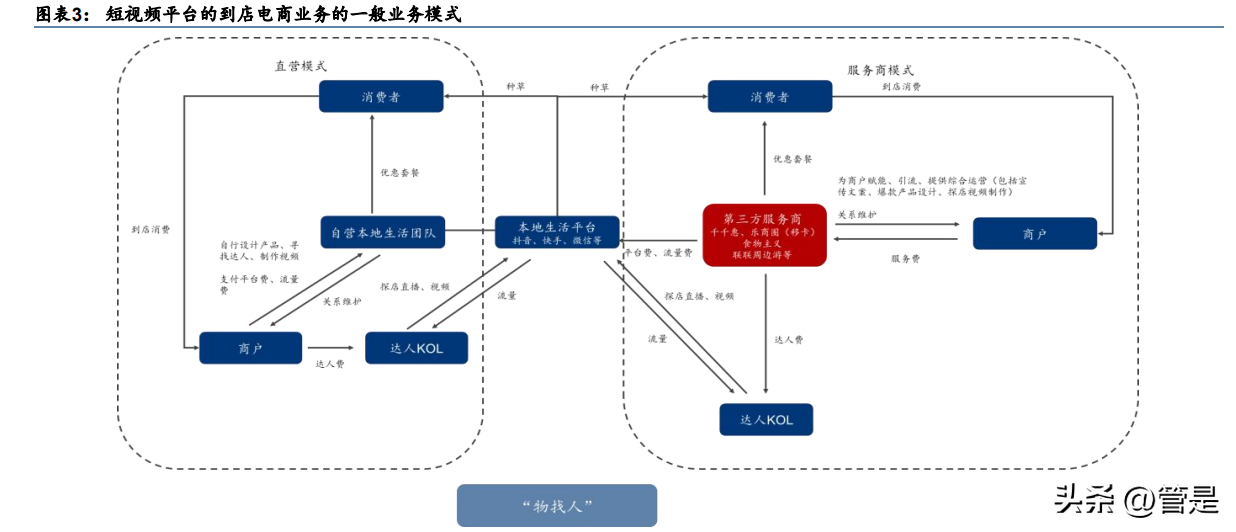

本地生活泛指在一定地理区域内为消费者提供各种本地化生活服务的产业,涉及食品、交 通、**和家庭家装等多方面。其中食品消费市场占比最大,包括餐饮外卖、到店餐饮和 食品零售三部分。 到店电商是本地生活的细分领域,消费者需到店享受服务,典型的到店电商模式可分为美 团的到店模式和短**平台的到店模式,前者是“人找物”,后者是“物找人”。短**平 台的到店电商业务又可分为直营模式和服务商模式。服务商模式下,短**平台借助第三 方服务商实现快速扩张;直营模式下,短**平台则依靠自有团队拓展业务。

到店电商行业渗透率较低

本地生活行业较大的体量和不断抬升的线上渗透率为移卡到店电商业务增长提供机会。在 中国庞大的消费市场下,艾瑞咨询测算我国 2020 年本地生活市场规模达到 19.5 万亿,预 计 2025 年将达到 35.3 万亿,2021-25 年 CAGR 为 12.6%;2020-25E线上渗透率将由 24.3% 提升至 30.8%。根据美团和抖音的 GMV,我们测算 2022 年到店电商在本地生活总体规模 中的渗透率约为低个位数,有望打开移卡到店业务的增量空间。

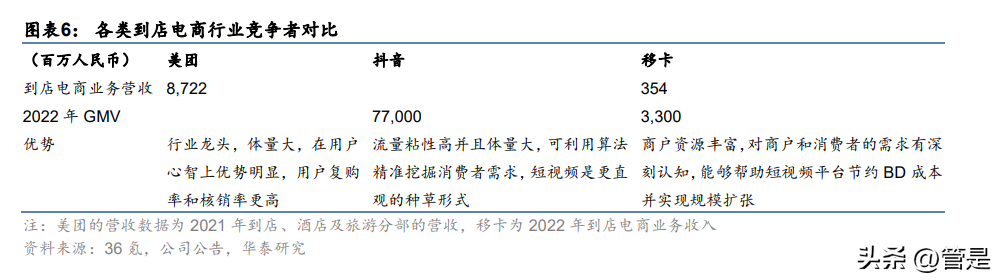

到店电商行业内的三类竞争者各具优势

到店电商行业内主要的竞争者有:1)美团点评。行业龙头;2)直营模式中,抖音等短视 频平台的自有本地生活团队;3)服务商模式中的第三方服务商,如移卡、食物主义等。 2015 年美团和大众点评合并以来,稳居本地到店电商龙头,在体量和用户心智方面有一定 优势。2021 年美团本地生活业务收入为 325 亿人民币,***设美团的 take rate 和移卡一致, 我们估算其 2021 年 GMV 超过 3,000 亿人民币。 抖音是移卡到店业务的主要合作平台,抖音的本地生活业务是其高粘性流量的变现途径之 一,凭借高质量的内容、直观的形式和精准的流量投放,挖掘消费需求,有望在本地生活 行业抢占一定市场份额。根据 LatePost 和 36 氪,抖音本地生活业务 2021 年 GMV 目标为 220 亿人民币,实际完成约 50%;2022 年实现 GMV 770 亿人民币,好于其目标的 500 亿 人民币;2023 年目标实现 GMV 1,500 亿人民币。 根据《2022 抖音生活服务数据报告》, 2022 年抖音生活服务(本地生活业务)已覆盖超 370 个城市,合作门店超过 100 万个,帮 助超过 28 万个中小商家实现营收增长。

第三方服务商与抖音、快手、微信短**等本地生活平台合作,解决生态中短**平台、 商户和消费者的痛点,第三方本地生活服务商有长期存在价值。服务商模式中,短**平 台利用成熟的第三方服务商和商户对接,大大节约 BD 成本,实现了业务的迅速扩张。第三 方服务商为商户提供一站式服务,包括达人对接、爆款产品设计、**制作、精准引流、 消费者行为分析等,提高了商户的运营效率。在消费者端,第三方服务商基于自身对于消 费者的理解,为消费者提供多样化的优惠产品。

商户**是第三方服务的核心竞争力

长期来看,能够触达大量商户的第三方服务商的竞争力将更强。我们认为,主要原因有:1) 商户的迭代可能很快,商户**少的服务商难以形成规模效应。吸粉能力强的商户通过第 三方服务平台完成初期和中期推广后,由于仅需支付少量的达人佣金和流量费,可能会转 向直营模式。此外,部分商户会自然死亡。2)平均流量成本和达人佣金随规模提升而降低。 短**平台在合作初期往往有一定流量扶持,但我们预计扶持力度长期来看可能会减弱。 伴随规模提升,第三方服务商与短**平台和达人的议价能力增强,支付的流量费用和达 人佣金占 GMV 的比例将降低。3)商户**较弱的服务商会支付更多营销费用。 我们认为,移卡的到店业务将分享支付业务的商户**,并在可控的成本下获取更多流量 和达人推荐,对新老商户的吸引力进一步增强,价值飞轮和规模效应有望形成。

移卡的到店电商业务快速发展

移卡入局本地生活业务,全渠道触达消费者。2020 年 12 月移卡开始提供到店电商服务, 涉及餐饮、零售店、旅游景点和酒店等多方面,按 GMV 的一定比例向商户收取费用。除公 司自营 *** 乐商圈外,公司与抖音、微信、快手、高德地图等流量平台均有合作,通过多 种渠道触达消费者,并为商户完成促销引流。 公司有望分享抖音本地生活业务发展红利。抖音本地生活业务处于发展初期,主要***用服 务商模式扩展规模,并给予服务商一定流量扶持。我们认为,移卡作为抖音最大的本地生 活第三方服务商,拥有充足的现金储备和丰富的商户**,公司有望把握增长机遇,维持 现有地位。

2022 年到店电商业务的收入/毛利同比提升 139/348%,GMV 增长和议价能力提升是主要 驱动力。2022 年公司通过降低 take rate(到店电商业务收入/GMV),让利商户,实现了 GMV 规模的迅速扩大。受益于强大的商户**和品牌知名度,公司议价能力增强,达人佣 金得以降低。2022 年到店电商业务与合作平台的现金支付方式调整。消费者的付款由此前 先进入公司账户后再付平台费调整为先归集至平台账户,扣除平台费后再进入公司账户, 公司收入中不再包含应付的平台费,造成 take rate 降低但毛利率提升。

订单总数和笔均金额驱动 GMV快速增长。2022/1Q23移卡到店电商业务的 GMV超过 33/13 亿人民币,同比增长 733.1/141.8%,2022 年 GMV 的增长主要受益于订单总数和笔均金额 的快速提升,验证了公司流量投放和营销策略的有效性,以及爆款产品的设计能力。 商户端,直营和合作模式结合,助力公司实现可控成本下的扩张。公司积极探索多元化的 营销策略,逐步由全部自营转变为更轻的自营和合作相结合的模式,合作伙伴主要是在垂 直领域或特定地理区域有一定优势的服务商。合作伙伴向移卡支付佣金,以享受公司的品 牌,以及 KOL 匹配和广告投放的技术能力。根据公司 2022 年业绩会,公司自有地推人员 从 1,500 人缩减至 1,000 人。 流量端,除已深度合作的抖音和微信外,公司与快手、高德地图、小红书的合作尚处于初 期阶段。我们认为,伴随合作平台的多元化,公司将触达更多消费者,业务集中度或降低, 业务韧性有望增强。

优势在于强大的商户供给和具有吸引力的产品

移卡在支付业务中积累了大量商户关系,2022 年公司的活跃支付服务商户数达到 810 万个, 其中部分商户已尝试本地生活服务。移卡通过支付业务已在商户客户内形成品牌知名度, 我们认为,本地生活业务有望长期承接支付客户转化,双业务协同共振,支撑公司形成规 模经济,构筑长期竞争壁垒。 规模经济下成本优势逐渐凸显。规模经济逐步形成后,公司大量的流量***购有望带来更低 的流量成本。丰富的商户**提升公司对达人议价能力。相比于未成规模的第三方服务商, 公司在成本端的优势有望逐渐凸显,我们预计,部分盈利能力较差的第三方服务商或成为 公司的合作伙伴,助力公司规模提升。

专业的产品设计团队,具有吸引力的套餐产品。公司的产品设计团队有深入的消费市场洞 察。截至 1H22,公司拥有 1,500 名对本地竞争格局和消费者偏好有深入认知的专家团队, 该团队负责协助商户设计畅销套餐。2022 年公司提供超过 40 万个 SKU,为消费者打造丰 富的本地生活黄页,套餐价格较主流平台低约 30%-50%。千千惠是公司抖音小程序的品牌, 月活用户规模在抖音本地生活类小程序中处于领先位置。我们认为,优质的产品将提高复 购率,是 GMV 长期稳定增长和形成规模效应的重要抓手。

2023 年有望实现全年盈亏平衡,等待盈利突破

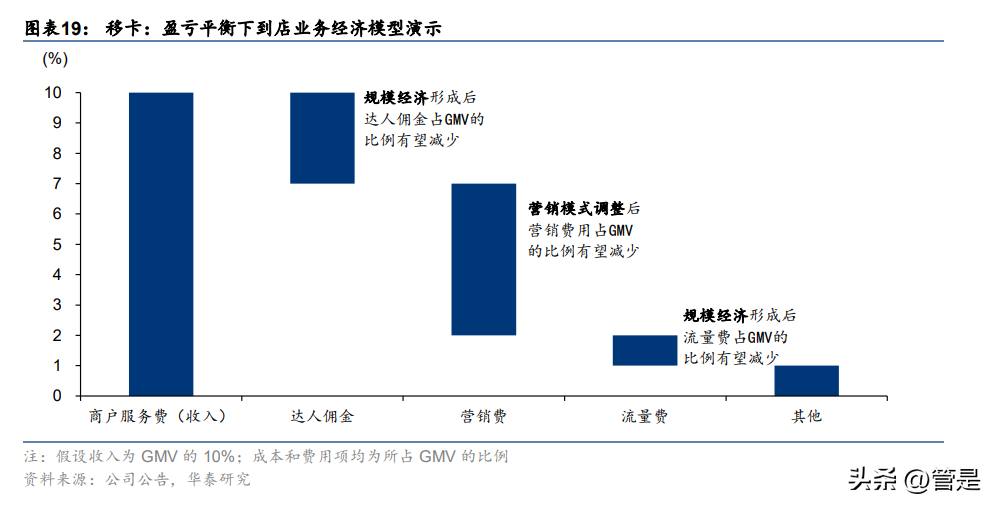

规模效应显现和经营效率提升,到店电商业务亏损收窄。受益于丰富的商户**,规模效 应初步显现后公司议价能力提升,支付的达人佣金降低。公司积极应用 AIGC 技术生成推 广文案和短**,效率分别提升 30%和 70%,制作成本降低。2H22 到店电商业务净亏损 收窄至约 5,190 万元,较 1H22 减少 67.4%,1Q23 接近实现单月盈亏平衡。 盈利突破点在于成本费用端的压降。到店电商业务成本主要包括达人佣金,费用主要包括 营销费用和流量***买的费用。我们认为,伴随支付商户转化和公司与多元化流量平台的合 作加深,规模效应和议价能力有望增强,达人佣金和流量费占 GMV 的比例仍有下降空间。 直营+合作模式下营销费用有望压降。自营和合作相结合的模式下,部分下沉市场***用合作 模式,合作伙伴自负盈亏,公司仅需承担自营站点的成本费用。我们认为,营销策略优化 后公司对营销费用的控制将增强,助力公司盈利突破。

我们认为,2023 年到店业务的收入和毛利将保持高速增长,并有望实现全年盈亏平衡。2023 年抖音发力本地生活,GMV 目标翻倍。作为抖音最大的本地生活服务平台,我们认为,伴 随更高的曝光,GMV 在订单总数驱动下有望实现翻倍。由于行业内竞争仍较为激烈,我们 预计公司 take rate 将维持在现有水平。2023 年公司营销策略调整将逐步推进,伴随规模效 应,达人佣金、营销费用和流量费用在 GMV 中的占比有望压降。考虑到营销策略调整仍处 于初期阶段以及业务扩张期仍需投入,我们预计公司 2023 年有望实现全年盈亏平衡,2024 年有望盈利突破。

一站式支付:有望迎来“量”、“价”双升

一站式支付是公司收入和毛利的主要来源。2022 年支付业务收入和毛利占比提升,主要由 于综合服务费率由 2021 年的 10.7 个基点上升至 2022 年的 12.3 个基点。2022 年一站式支 付业务贡献公司收入的 80.6%,支付 GPV 为 2.2 万亿人民币。 公司是二维码支付收单机构龙头,有望把握行业修复之机遇。公司提供两种支付服务,即 传统支付服务(POS 机收单)和基于应用程序的支付服务(二维码收单)。2022 年二维码 收单业务贡献一站式支付业务收入的 79%。根据易观分析,按交易规模和服务商户数计, 公司是中国非银行**二维码支付服务市场龙头。2022 年使用公司一站式支付服务的活跃 支付服务商户数目同比增加 11.4%至 810 万;二维码支付日交易笔数峰值超过 5,000 万笔。 我们认为,公司作为龙头收单机构,将分享行业复苏红利,2023 年 GPV 和服务费率有望 提升。

公司支付业务的成本主要来自支付渠道的佣金,未来毛利率有望趋于稳定。2022 年支付业 务毛利率小幅提升,主要由于服务费率的提升领先于付予支付渠道佣金比例的提升。伴随 对支付渠道网络的短期激励增加,公司 2H22 毛利率降至 18.0%(1H22:20.9%)。我们预 计,相关激励将逐步减少,2023 年公司支付业务毛利率将提升,2024/2025 年将保持稳定。

2020 年后主要上市收单机构之间的差距逐渐缩小。疫情扰动对收单机构的影响不一,移卡 和新国都的支付成交量和收入逆势增长,新大陆的支付成交量和收入收缩,POS 机收单龙 头拉卡拉支付量和收入有一定波动但整体维持稳定。毛利率方面,2020-22 年主要收单机构 在支付业务毛利率之间的差距缩小。

线下消费复苏支撑 GPV 增长,二维码收单业务渗透率仍有上升空间

我们认为,伴随线下消费和经济活动复苏,2023 年支付 GPV 增速有望改善,公司有望达 成 2.7-2.9 万亿人民币的全年 GPV 指引。公司提供 POS 机和二维码两类场景的收单服务, 支付业务将受益于线下消费活动和出行需求回暖。从历史数据看,2020 年受疫情扰动,社 会消费需求承压易生支付下面有几个pos的品牌,对应 GPV 同比降低,2021 年消费需求释放,公司主动调低支付服务费 率,支付 GPV 同比提升 46%。伴随 2023 年 1-3 月的社会消费品零售总额同比增加 5.8%, 公司 1Q23 GPV 同比提升 24%达到 6,754 人民币。

第三方移动支付中四个细分包括个人应用(各类账户间转账)、移动金融(货币基金等)、 移动消费(移动电商、二维码扫码等)和其他(生活缴费、手机充值等)。 2022 年疫情扰动压制消费需求,二维码支付在第三方移动支付市场中的渗透率遇到短期瓶 颈,消费需求回暖后有望延续长期上涨趋势。移动消费类交易占比提升将带动二维码交易 渗透率上涨,基于移动消费支付的市场规模和线下扫码市场的交易规模易生支付下面有几个pos的品牌,我们测算二维码 支付规模在移动消费中的占比过半。

支付行业低费率时代或已过去

支付机构利润空间不支持支付费率进一步下降,2016 年监管部门推行市场化的定价机制以 来,行业竞争激烈,导致第三方支付市场整体费率压降。2019-22 上市支付机构基于 GPV 的渠道佣金成本稳定在 8.8-9.1 个基点,发卡行、电子钱包和支付网络的手续费较为稳定, 我们测算支付机构当前盈利空间较低。我们认为,从盈利角度出发,支付费率获较强支撑, 下探空间有限。

公司支付费率有望随行业趋势上调。行业费率已进入上涨周期,部分支付机构发部费率上 调的公告,行业长期以来的低价竞争有望结束。公司 2022 年支付费率同比提升,主要由于 规模提升带来的二维码收单业务的定价能力增强和 2021 年低价策略带来的低基数。2022 年公司综合费率为 12.3 bps(2021:10.7 bps),其中基于应用程序的费率为 13.9 bps(2021: 12.2 bps),传统支付费率为 8.8 bps(2021:8.3 bps);1Q23 支付费率季环比提升。

牌照仍是壁垒,利好行业龙头

我们认为,伴随监管趋严,支付牌照数量长期单边减少,牌照壁垒将加强,利好合规的龙 头收单机构。2021 年 1 月,人民银行发布了《非银行支付机构条例(征求意见稿)》,支付 行业监管趋严。2016 年以来央行不再新发支付牌照。原有 67 张***收单牌照中 8 张已 注销。移卡的附属公司乐刷科技有限公司拥有移动电话支付和***收单业务许可,可在 全国展业,有效期至 2024 年 7 月。我们认为,监管趋严的背景下,支付牌照数量将保持单 边下行的趋势。不同于消费者端账户侧寡头垄断的格局,商户端收单市场仍较为分散,牌 照数量减少将推动行业集中度提升,利好龙头收单机构。

商户解决方案:高毛利的 SaaS 业务,受益于线下活动复苏

商户解决方案分享支付业务生态中的商户**。2022 年商户解决方案的商户数目超过 120 万,占活跃支付服务客户数目的 14.8%,较 2021 年下降,主要由于疫情扰动压制线下消费 活动,小微商户对增值服务的需求降低。我们认为,伴随线下消费复苏,商户解决方案业 务有望承接更多支付商户,用户规模将逐步恢复。 2022 年公司在疫情扰动下推出折扣收费政策,平均客单价大幅下滑,拖累公司当年业绩, 但在留存客户和培养使用习惯方面有积极作用。我们认为,伴随商户运营状况好转,折扣 收费政策将逐步缩减,客均收入提升,收入增速有望转正。 商户解决方案业务将维持高毛利。2019-22 年该部分业务毛利率在 56-84%的区间内,高于 公司整体毛利率,主要受益于较低的获客成本和 SaaS 模式下的标准化产品带来的低边际 成本。该业务被整合在支付 *** 中,分享支付业务的商户**,获客成本低。中小微商户 对个性化产品的需求较低,SaaS 模式下,产品标准化、可复制,边际成本低。

盈利预测

我们预计 2023-25 年收入有望实现较快增长,2023-25 CAGR 有望达到 28.6%。主要驱动 力包括:1)支付费率上涨;2)支付 GPV 增长;3)到店电商 GMV 增长。

一站式支付业务收入:行业整体费率进入上涨周期,公司支付费率有望随行业趋势上调。 基于公司在二维码支付市场的龙头地位,我们认为,公司在二维码支付业务中有较强的定 价能力。我们预计 2023/2024/2025 年平均支付费率为 14.4/14.5/14.6 个基点,其中基于应 用程序的支付费率为 16.5/16.5/16.5 个基点。受益于线下消费复苏,2023 年支付 GPV 有 望实现较快增长,活跃支付商户数和商户年交易规模均有望提升,2024-25 年 GPV 增速将 随规模增大而放缓。我们预计,2023/2024/2025 年支付 GPV 为 2.8/3.2/3.5 万亿人民币。 到店电商业务收入:受益于抖音发力本地生活和线下消费复苏,2023 年 GMV 有望实现较 快速的增长,2024-25 年受益于自身丰富的商户**和深刻的消费市场洞察,GMV 增速有 望保持稳健。我们预计,2023/2024/2025 年 GMV 为 77.0/112.9/135.0 亿人民币。目前到 店电商行业竞争较为激烈,我们认为,take rate 或许不是该部分业务收入增长的主要驱动 力。

成本费用端:我们认为 2023/2024/2025 年公司毛利率和净利润有望稳健提升,总体毛利率 将达到 36.8/39.4/41.0%,归母净利润将达到 4.3/6.3/8.2 亿元。 一站式支付服务短期销售渠道激励有望结束,2023 年推动支付业务毛利率上升,长期有望 维持稳定。我们预计,一站式支付业务毛利率 2023/2024/2025 年将达到 23.9/24/24.1%。 到店电商业务在规模效应逐步显现后,与达人的议价能力增强,长期毛利率有望提升。我 们预计,到店电商业务毛利率 2023/2024/2025 年将达到 77.3/77.3/78.7%。 商户解决方案业务以 SaaS 模式展业,有望维持较高的毛利率。我们预计,商户解决方案 业务毛利率 2023/2024/2025 年将为 85.0/85.0/85.0%。 伴随到店电商业务中合作模式站点的数量增多,销售费用率有望下降。随业务规模增加, 2023 年研发费用率有望小幅下降,2024-25 将维持稳定。我们预计,2023/2024/2025 销售 费用率为 11.0/10.5/10.0%,研发费用率为 7.5/7.5/7.5%。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

Tag: 商户 支付 费率 二维码 三方